info

horario

Lunes a jueves de:

9h. a 14h. y de 17h. a 19h.

Viernes de 8h. a 15h.

Fuera de este horario, mediante cita previa: info@grupooddo.es

Dirección

Calle Balmes, 2, Bajo, Manises

TELÉFONO

613 013 712

El modelo 303 para autónomos es el modelo que hay que utilizar para liquidar a la AEAT, el impuesto del valor añadido (en adelante IVA). El IVA es un impuesto que grava el consumo de productos, servicios, transacciones comerciales y también en las importaciones cuando se compra un producto a un país de fuera de la UE. Por tanto, quien ejerce una actividad económica, empresas y autónomos, son los que actúan como recaudadores del impuesto para el Estado.

El modelo 303 para autónomos se ha de cumplimentar con periodicidad mensual (en el caso de grandes empresas) o trimestral, en función de lo que se haya comunicado en el modelo 036/037.

Este modelo tiene una declaración anual informativa (modelo 390) que se presenta del 1 al 30 de enero de cada año. Recoge el sumatorio de los modelos 303 presentados durante el año anterior e información adicional que requiere la AEAT.

La declaración, para estudiarla más en detalle, la vamos a dividir 4 apartados: datos identificativos, IVA devengado, IVA soportado y cálculo de cuota.

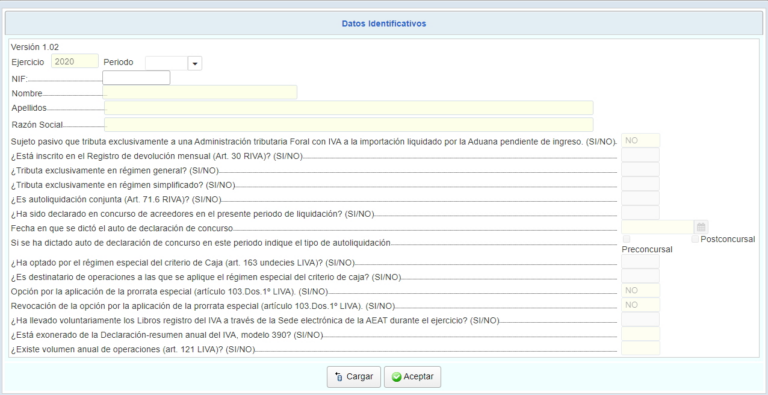

Una vez rellenado los datos de la empresa y la periodicidad de la declaración, el modelo pide contestar a una serie de preguntas con un SÍ o un NO, en función de las obligaciones que derivan en función de lo declarado en el alta censal (modelo 037 o 037).

Para no extendernos en exceso, vamos a explicar el caso más común, que es el autónomo que tiene que tributar en REGIMEN GENERAL.

En este apartado se incluyen el sumatorio de las operaciones de ventas del periodo a liquidar (mensual o trimestral), separadas en función de la cuota del IVA obligado a aplicar, en función del producto o servicio vendido: 4%, 10% o 21%.

Se añaden también aquellas bases gravadas de las adquisiciones intracomunitarias (compras fuera del país), así como las operaciones con inversión del sujeto pasivo (ej. certificaciones de obra en caso de subcontratas).

En el caso de aquellos empresarios que tengan varios tipos de actividades y bases distintas (ej. comercios), se calcula y se rellena el recargo de equivalencia.

Con todas las bases detalladas y el porcentaje de IVA devengado, se suma al final del apartado el TOTAL de la cuota devengada o recaudada.

En este apartado se incluyen aquellas facturas de IVA que soportan los autónomos en las compras de bienes o servicios y que se pueden deducir. Se separarán las bases y las cuotas de IVA deducibles, con el objetivo de que el sumatorio de las cuotas nos dé el TOTAL DE LA CUOTA SOPORTADA.

La AEAT desglosa el IVA deducible en operaciones interiores corrientes o de bienes de inversión, en operaciones de importaciones corrientes o de bienes de inversión y en operaciones de adquisición intracomunitaria corrientes o de bienes de inversión.

Como casillas más utilizadas destacaremos la de rectificación de deducciones que se utilizará para corregir errores de declaraciones pasadas y la de la prorrata que nos dice que cuando se tengan varias actividades y las actividades exentas de IVA, representen un 10% del volumen total de facturación, solo se podrá deducir un porcentaje del IVA soportado. Durante los 3 primeros trimestres del año se aplica un porcentaje extraído de la facturación del año anterior y en el cuarto trimestre se calcula la prorrata definitiva.

El cálculo de la cuota será la diferencia entre el sumatorio de cuota devengada, detallada en el apartado 2, y el sumatorio de cuotas soportadas, detallada en el apartado 3. La diferencia, por tanto, será la cuota a ingresar.

En GRUPO ODDO prestamos nuestros servicios de Asesoría Contable, Fiscal y Laboral para empresas y administradores de fincas.

© Grupo Oddo. Cualquier forma de reproducción, distribución, comunicación pública o transformación de este artículo, sólo puede ser realizada con la autorización de los titulares, salvo excepción prevista por ley. Para más información consulte nuestra política de privacidad aquí.

Lunes a jueves de:

9h. a 14h. y de 17h. a 19h.

Viernes de 8h. a 15h.

Fuera de este horario, mediante cita previa: info@grupooddo.es

Calle Balmes, 2, Bajo, Manises

613 013 712

Grupo Oddo nace con el objetivo de ofrecer una amplia gama de servicios especializados. Apostamos por la flexibilidad para adaptarnos a las necesidades de nuestros clientes y la garantía de calidad a través de profesionales altamente cualificados.

Estamos en las principales redes sociales y portales de búsqueda de profesionales.